发布日期:2024 - 01 - 05

香港作为国际金融中心,其低税率及简单税制对世界各地的投资者都非常有吸引力。很多内地投资者也会选择到港注册公司或者到港发展。

香港的税率相对较低。相比于其他一些国家和地区,香港的企业所得税率要低得多。这使得在香港注册的公司能够享受到更低的税负,从而增加了他们的盈利能力。此外,香港还实行了个人所得税的递进制度,即收入越高的人所需要缴纳的税率也越高,这种制度在一定程度上保证了社会的公平性。

由于香港的低税率和简单税制,许多内地投资者也选择到港注册公司或者到港发展。他们看中的是香港作为国际金融中心的地位和声誉,以及香港所提供的良好的商业环境和便利的金融服务。通过在香港注册公司或者到港发展,这些内地投资者可以更好地融入全球市场,拓展自己的业务范围,并享受到香港所带来的各种机遇和优势。

征税原则对比

中国香港:地域来源征税原则

香港,这个国际大都市,不仅拥有着低税制的优势,同时还对非本地居民和公司实行有限度征税的政策。这意味着,对于在香港居住或经营的非本地居民和公司,其税收负担相对较轻。

此外,香港的税收政策还具有其他一些特点。首先,香港没有资本利得税、利息或股息征税的规定,这使得投资者在进行股票、债券等投资时,不需要承担额外的税收负担。其次,香港也没有征收销售税,这对于消费者来说无疑是一个利好,可以降低购买商品和服务的成本。

香港的税收制度采用了地域来源征税原则。简单来说,就是只有在香港境内赚取的收入才需要缴税。这意味着,如果一个人或公司在境外获得了收入,那么这部分收入就不需要在香港纳税。这种原则有利于吸引国际投资者和企业来香港开展业务,同时也有助于保护香港居民和公司的权益。

在香港,无论是自雇还是打工,都需要自己报税。这意味着,个人或企业需要根据自己的收入情况,按时向税务部门申报并缴纳估算税额。这一规定旨在确保税收政策的公平性和合理性,防止逃税和漏税现象的发生。

总之,香港的低税制、有限度征税以及对非本地居民和公司的优惠政策,使得香港成为了一个对投资者和消费者非常有利的地区。同时,香港的地域来源征税原则和自报自缴制度,也有助于维护税收制度的公平性和合理性。

中国内地:税务居民征税原则

中国内地采用的是基于居住地的征税原则,也就是说,税项是根据纳税人的居住地征收的。换句话说,如果一个人在中国内地居住,他在全球范围内赚取的收入都需要按照中国内地的税收政策缴纳税款。

值得注意的是,中国内地的个人所得税法规定,如果你在中国内地有住所或在一个纳税年度内在中国内地停留183天或以上,就会被视为税收居民。非居民在税收年度内在中国逗留不满183天的,通常只有从中国内地赚取的收入需要纳税。

因此,个人必须充分了解自己的收入来源和居民身份,因为这将决定你的纳税义务,并且有可能需要同时在香港和你的原居地纳税。

有些朋友可能会担心需要双重纳税的问题。但是不必过分担心,香港有一些税项扣除和免税政策可以减轻你的税务负担。香港已经与中国内地及其他45个国家/地区共同签署了全面性避免双重课税协定(全面性协定),为纳税人在特定情况下提供税务减免或豁免。

此外,中国内地和香港之间也有全面性协定,这意味着可能有资格获得某些税收减免或税收抵免。另外,还有一项间接境外所得税抵免政策,其抵免总额不超过中国内地对境外收入征收的税额。这些政策的存在可以帮助纳税人降低税务负担并合理规划个人财务。

税率对比

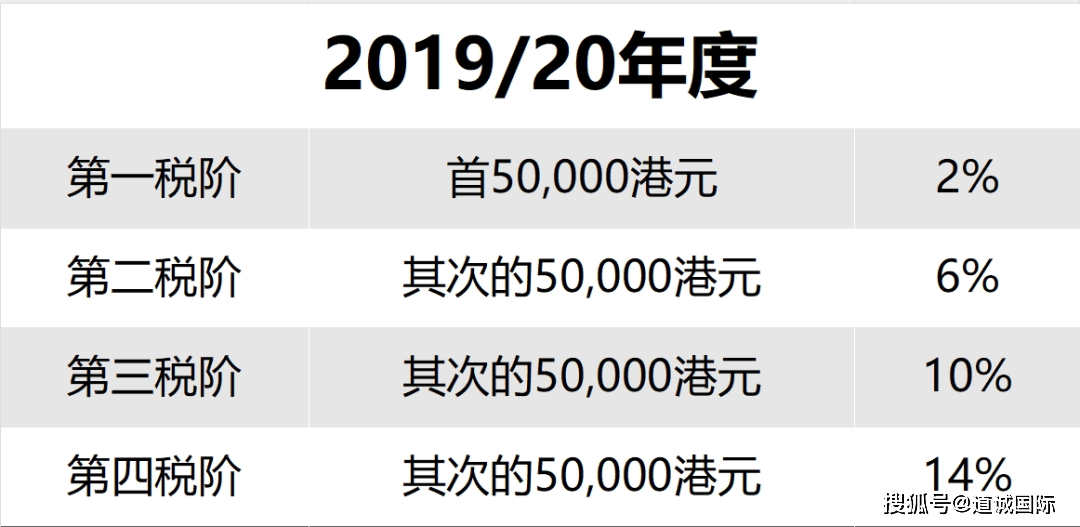

在税率设计上,香港跟内地一样,都采用累进税率的制度。

中国内地

中国内地的个人所得税实行分类征收制度,将个人所得分为11个不同的类别,并针对不同类别采取不同的征税办法。其中,工薪所得的个人所得税适用七级超额累进税率,税率范围为3%至45%。这意味着收入越高的人需要缴纳更多的税款,最高税率达到45%,几乎占据了收入的一半。

自2018年10月1日起,中国大陆个人所得税起征点设定为5000元。根据新个税法的规定,居民个人的年度综合所得额减去六万元的费用以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,即为应纳税所得额。这一规定旨在确保个人所得税的公平性和合理性,使得纳税人能够根据自身的实际情况进行合理的税务筹划。

中国香港

香港的薪俸税目前有两种征收方式。

第一种是标准税率法,根据这种方法,个人的总收入在扣除相关费用后,按照15%的标准税率进行征税。这种方式通常适用于高收入者。

第二种是超额累进税率法,从2018/19年度开始实施。根据这种方法,个人的总收入在扣除相关费用后,按照2%-17%的五级超额累进税率进行征税。这意味着随着个人收入的增加,税率也会逐渐增加。

这两种征收方式旨在确保公平和合理的税收制度。标准税率法适用于那些收入较高的人群,而超额累进税率法则适用于收入较低的人群。通过采用不同的税率,政府可以更好地分配税收负担,并确保税收制度的公正性。

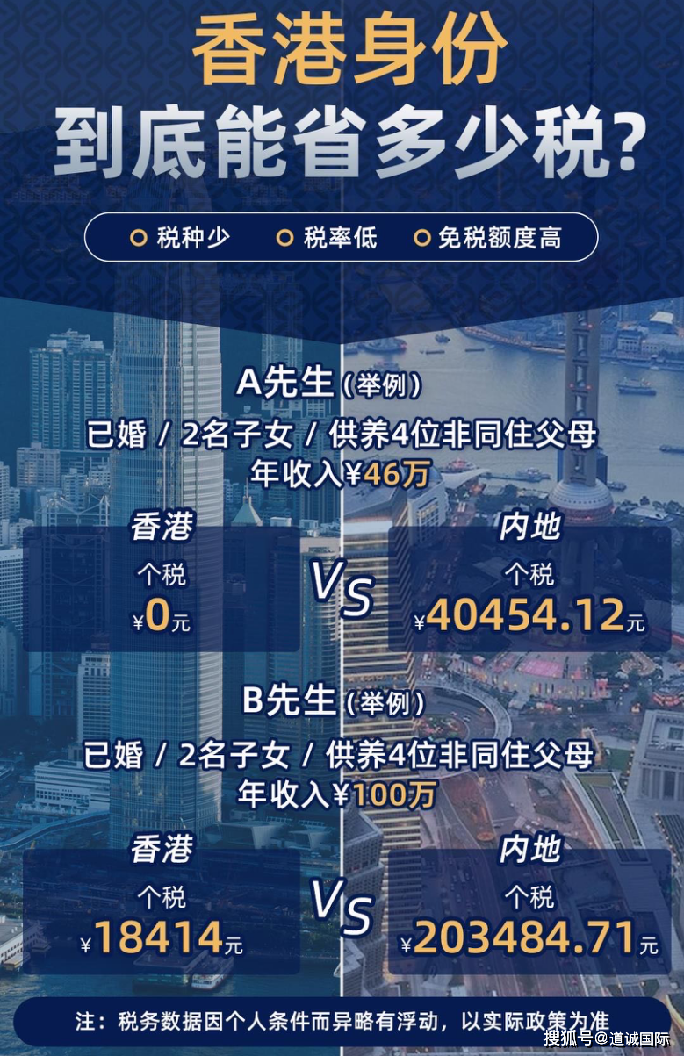

扣除项目VS免税项目

对比内地的7个优惠项目,香港则类目更加全面,共有13项。在香港,无论你是结婚、生孩子、养父母、和父母一起住、养弟弟妹妹、离婚单亲、伤病、买房、进修、做慈善都可以减免税额,力度极高。以生孩子为例,在香港生一个孩子每年的免税额为120000港元,平均每个月免税10000港元 (约人民币9000元),内地每月只有1000元免税额。

8种免税项目

✦ 基本免税额:132,000;

✦ 已婚人士免税额:264,000;

✦ 子女免税额 (第1-9名,按名计算):120,000;

✦ 供养兄弟姐妹免税额:37,500;

✦ 供养60岁及以上老人 (按名计算):50,000;

✦ 供养55岁及以上老人 (按名计算):25,000;

✦ 单亲免税额:132,000;

✦ 伤残人士免税额:75,000;

✦ 伤残受养人免税额 (按名计算):75,000;

5种扣除项目

✦ 个人进修开支:100,000 (上限)

✦ 长者住宿照顾开支:100,000 (上限)

✦ 居所贷款利息:100,000 (上限)

✦ 强积金供款:18,000 (上限)

✦ 慈善捐款:35%

内地共有:1种免税项目和6种扣除项目

1种免税项目:

个税起征点(即免税额):5,000

6种扣除项目:

✦ 子女教育:1000元/个

✦ 继续教育:400元/月,3600元/年

✦ 住房贷款利息:1000,最长不超过240个月

✦ 住房租金:800元、1100元、1500元,三档

✦ 赡养老人:1000元、2000元,两档

✦ 大病医疗:累计超过15,000元,且不超过80,000元部分

纳税计算公式

香港和内地的纳税周期都是按年计算的。不过,香港的课税年度是指每年的4月1日至翌年的3月31日。

在香港,薪俸税的计算公式如下:

应课税入息总额 = 年收入 - 扣除项目 - 免税项目应交总税款 = 应课税入息总额 × 相应税率

其中,应课税入息总额是指个人在一年内的全部收入减去扣除项目和免税项目的金额。扣除项目包括一些特定的支出,如捐款、医疗费用等。免税项目则是指一些特定情况下可以免除纳税的收入,如教育津贴等。根据应课税入息总额和相应的税率,可以计算出应交总税款。

而在内地,个人所得税的计算公式如下:

应纳税所得额 = 税前工资收入金额 - 五险一金 (个人缴纳部分) - 起征点 (5000元)

应纳税额 = 应纳税所得额 × 税率 - 速算扣除数

其中,应纳税所得额是指个人在一年内的工资收入减去个人缴纳的五险一金(包括养老保险、医疗保险、失业保险、工伤保险和生育保险)以及起征点后的金额。起征点是5000元。

即只有当个人工资收入超过5000元时才需要缴纳个人所得税。根据应纳税所得额和相应的税率,再减去速算扣除数,就可以计算出应纳税额。

如果您也想申请香港身份,不知道自己适不适合申请,或不知道适合哪种方式拿身份,欢迎联系道诚,为您进行免费评估。

Add:385 Silver Star Blvd. Suite 316 Toronto, ON M1V 0E3

Add:385 Silver Star Blvd. Suite 316 Toronto, ON M1V 0E3

Tel:

Tel: E-mail:

E-mail:

扫码咨询

扫码咨询

留言咨询

留言咨询 电话咨询

电话咨询 道诚分部

道诚分部